Zerobond

Bei einem Zerobond findet keine regelmäßige Zinszahlung statt. Der Zinsertrag ergibt sich aus der Differenz zwischen dem Emissionskurs und dem Rückzahlungskurs. Folglich bekommt der Anleiheinhaber nur eine einmalige Zahlung. Zerobonds haben sowohl Vorteile für Anleger, sowie Vorteile für Emittenten.

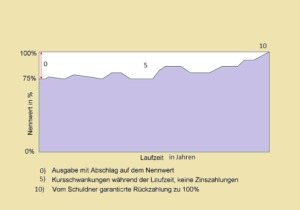

Beispiel Zerobond

Vorteile für Anleger:

- Die Zinserträge werden erst am Ende der Laufzeit komplett ausgezahlt. Da sie also auch erst dann versteuert werden müssen, führt dies zu einem Steuerstundungseffekt.

- Zwischen dem Erwerbs- und Rückzahlungszeitpunkt werden die Zinsen zu einem festen Zinssatz angesammelt. Dies führt zu einem Zinseszinseffekt. Durch Änderungen des Zinsniveaus reagieren so die Kurse der Zerobonds überproportional.

Vorteile für den Emittenten:

- Während der Laufzeit bestehen keine Zinszahlungsverpflichtungen.

- Lange Laufzeiten sind durchsetzbar

Es gibt 2 Arten von Zerobonds:

- Ein klassischer Zerobond, bei dem am Ende der Laufzeit der Nennwert der Anleihe ausbezahlt wird.

- Ein Zinssammler, der zum Nennwert aufgegeben wird und dann Zinsen bis zum Ende der Laufzeit ansammelt.

Formel zur Bewertung der Nullkuponanleihe:

i – steht für die Laufzeit einer Anleiheinhaber

n- steht für die Laufzeit in Perioden gemessen

in folgendem Beispiel ist: n= 10- die Laufzeit entspricht also 10 Jahren. Der Barwert des Zerobonds entspricht im Beispiel 50€. Der Nennwert liegt nach der Laufzeit bei einer jährlichen Verzinsung von ca. 7 % bei 100€.

![]()

Es folgt ein Schaubild mit dem Beispiel eines Zerobonds mit einer Laufzeit von 10 Jahren und seiner Entwicklung. Nach 5 Jahren erkennt man starke Kursschwankungen. Nach 10 Jahren erfolgt die Rückzahlung vom Schuldner zu 100%.

Emittent: Eine Institution, die Wertpapiere für Anleger ausgibt.